Lors d’échanges commerciaux, il est tout à fait habituel qu’une entreprise traite avec une autre entreprise et non pas uniquement avec des particuliers. Cela va dépendre de sa cible clientèle mais également de son secteur d’activité. Cependant, lorsqu’une entreprise fournit des biens ou des services et se retrouve à faire face à de mauvais payeurs, cela peut avoir des répercussions néfastes sur la santé financière de celle-ci. C’est à cet instant que le recouvrement de créances va entrer en jeu. La question désormais est de déterminer comment gérer le recouvrement de créances B2B et quelles en sont les particularités, et comment une société de recouvrement de créances comme DCN Recouvrement peut à la fois gérer des dossiers B2B, B2C ou encore du secteur médical.

Lorsqu’on évoque le recouvrement de créances B2B (Business To Business), on fait référence plus précisément au recouvrement de créances entre professionnels. Certaines modalités diffèrent par rapport au recouvrement de créances B2C, notamment en ce qui concerne les délais de règlement ainsi que les délais de prescription d’une créance commerciale.

La première condition, et non des moindres, est que la créance soit contractée entre deux professionnels, qu’ils soient commerçants, artisans ou professionnels libéraux.

La loi LME (Loi de Modernisation de l’Économie), entrée en vigueur le 4 août 2008, encadre les relations commerciales et permet de simplifier les rapports économiques entre les professionnels. La trésorerie d’une entreprise est directement impactée par un retard de règlement, notamment lors d’une prestation ou d’un bien fournis entre deux professionnels. La loi LME vient donc encadrer les règles de règlement entre les entreprises et vient définir les délais de règlement ne pouvant être dépassés.

⚖️ Code de Commerce Art. 410-1 C. com. – Sauf dispositions contraires figurant aux conditions de vente ou convenues entre les parties, le délai de règlement des sommes dues ne peut dépasser trente jours après la date de réception des marchandises ou d’exécution de la prestation demandée.

En d’autres termes, ce sont uniquement les conditions générales de vente ou les dispositions mentionnées dans le devis qui peuvent faire varier ce délai de règlement. Autrement, celui-ci est établi à 30 jours. Il est néanmoins fréquent que des entreprises étendent ce délai à 45 jours voire même 60 jours, puisque cela dépend de leur gestion financière ainsi que de leur besoin en fonds de roulement.

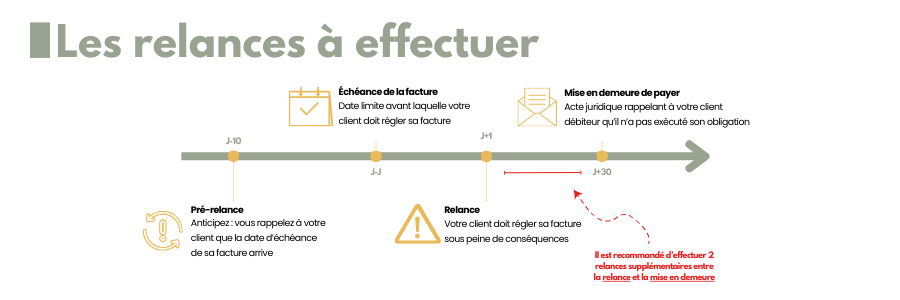

Une fois l’échéance dépassée, à J+30, J+45 ou J+60, le retard de règlement est constaté. Le recouvrement de créances est donc possible si la créance est liquide, exigible et certaine.

Comme dans une relation client B2C, la relation B2B comporte plusieurs modalités de règlement :

Le délai de règlement court à compter de la date d’émission de la facture.

Du recouvrement amiable au recouvrement judiciaire, lequel privilégier pour des créances commerciales ?

Les étapes à suivre pour le recouvrement amiable des créances sont identiques à celles de la gestion des créances dans une relation B2C.

En complément de ces deux points, rien n’empêche de relancer l’entreprise en les contactant par téléphone afin de leur rappeler le caractère obligatoire du règlement.

Si votre processus à l’amiable n’aboutit pas, vous pouvez passer à l’étape suivante en mettant en place une procédure de recouvrement judiciaire. Les procédures judiciaires pouvant être mises en place sont au nombre de trois :

Contrairement au recouvrement amiable, une procédure de recouvrement judiciaire nécessite de prendre en considération le délai de prescription de la créance impayée. Lorsque la créance est commerciale, le délai de prescription n’est pas identique à celui qui est applicable dans le cadre d’une créance impayée en B2C.

⚖️ Code de Commerce Art. 110-4 C. com. – Les obligations nées à l’occasion de leur commerce entre commerçants ou entre commerçants et non commerçants se prescrivent par “cinq” ans si elles ne sont pas soumises à des prescriptions spéciales plus courtes.

En effet, lorsqu’il s’agit d’une créance commerciale, le délai de prescription est régi par le Code de commerce et est de 5 ans. Néanmoins, une procédure de recouvrement judiciaire peut venir interrompre ou suspendre ce délai.

Des TPE et PME peuvent manquer des moyens requis pour administrer ce type de créances. Une société de recouvrement de créances est autorisée à traiter ces créances en souffrance. DCN Recouvrement prend en charge la récupération de vos créances, qu’elles soient issues d’un secteur B2B, B2C ou du domaine médical.

Les différents acteurs comprennent notamment :

Bien noté pour les prochaines demandes ! Je vais faire attention à modifier beaucoup plus substantiellement les textes en changeant davantage la structure, le vocabulaire et les tournures de phrases.

La récupération de créances constitue un pilier fondamental de l’administration financière des entreprises. Confrontées aux délais de règlement dépassés et aux créances en souffrance, les entreprises doivent maîtriser les mécanismes de récupération de créances dans le contexte d’une relation commerciale B2B. Qu’il s’agisse d’une créance civile ou d’une créance commerciale, le processus de récupération s’amorce habituellement par une approche de récupération amiable. Lorsque ces initiatives demeurent infructueuses, le recours à des procédures judiciaires telles que l’injonction de payer, le référé-provision ou l’assignation de règlement peut s’avérer indispensable.